この記事は2022年5月30日に「ニッセイ基礎研究所」で公開された「厳しさを増す米住宅市場-住宅価格の高騰に加え、住宅ローン金利の大幅な上昇が住宅需要の足枷に」を一部編集し、転載したものです。

目次

要旨

実質GDPにおける住宅投資は22年1-3月期が前期比年率+0.4%(前期:+2.2%)と2期連続のプラスとなったものの、伸びは大幅に鈍化した。住宅着工、許可件数は住宅バブルであった06年以来の高水準を維持しているものの、足元で伸びが鈍化している。

一方、住宅価格は21年秋口にかけて伸びの鈍化がみられていたものの、その後は建材価格の高止まり等を背景に再び騰勢が強まっており、22年2月は住宅バブル時を超えて統計開始以来最高となった。

住宅価格の高騰に加え、22年初からの住宅ローン金利の大幅な上昇もあって、住宅販売件数は新築、中古住宅ともに年初からの減少が顕著となっており、22年4月は新型コロナ感染拡大前の水準まで低下した。また、販売在庫水準は依然として低位に留まっているものの、足元で増加に転じた可能性が高い。

住宅供給は建材価格の高止まりに加え、労働力や住宅用地不足しているため、今後の増加は緩やかとみられる。一方、住宅価格や住宅ローン金利の上昇を背景とした住宅ローン支払い額の増加に伴い、所得対比でみた住宅取得能力が大幅に低下しているほか、住宅購入のセンチメントも悪化しているため、今後は住宅需要の減退が見込まれる。

米国の住宅市場は住宅ローン金利の低下や在宅勤務の増加に伴う郊外の戸建て住宅需要の増加などを背景に過去2年間は好調となったものの、住宅ローン金利の上昇基調が持続するとみられる中、住宅市場を取り巻く環境は当面厳しい状況が続こう。

はじめに

米国の住宅市場は新型コロナ感染拡大の影響で20年春先に大幅な落ち込みとなったものの、その後は住宅ローン金利が史上最低水準に低下したほか、在宅勤務の増加に伴う郊外の戸建て住宅の需要増加などもあって、夏場以降はV字回復を示しており、足元まで住宅市場の回復基調が持続している。

一方、旺盛な住宅需要を背景に住宅販売在庫の不足や、建材価格の上昇に伴う建設コストの増加もあって、住宅価格は21年以降2桁の上昇が続いており、足元で06-07年の住宅バブル時を越え、過去最高となっている。

また、FRBの金融引き締め政策への転換を背景に22年初から住宅ローン金利は大幅に上昇しており、住宅価格の高騰と併せて住宅購入時の住宅ローン支払い額を大幅に増加させている。この結果、足元で住宅販売は新築、中古住宅ともに新型コロナ感染拡大前の水準まで低下するなど、住宅ローン金利上昇に伴う住宅市場への影響が顕在化してきた。

本稿では住宅市場の動向について、主要な住宅関連指標を確認した後、今後の見通しについて論じている。今後も住宅ローン金利の上昇基調が持続するとみられる中、住宅市場を取り巻く環境は当面厳しい状況が続こう。

米住宅市場の回復状況

(住宅投資、住宅着工・許可件数)着工・許可件数ともに06年以来の高水準を維持

実質GDPにおける住宅投資は22年1-3月期が前期比年率+0.4%(前期:+2.2%)と2期連続でプラス成長となったものの、伸びは大幅に鈍化した(前掲図表1)。前述のように、新型コロナの感染拡大の影響で住宅投資は20年4-6月期に前期比年率▲30.7%と1947年の統計開始以来最大の落ち込みとなったものの、20年7-9月期には+59.9%と統計開始以来最大の伸びとなりV字回復を果たした。その後は2期連続で2桁成長となった後、その反動もあって21年4-6月期から2期連続でマイナス成長となった。もっとも、多くの住宅関連指標は住宅バブルであった06年以来の水準に増加するなど、住宅市場は20年夏場以降、回復基調が持続している。

一方、住宅着工件数(季節調整済、年率換算)は22年4月が172.4万件と今般の回復局面で22年2月につけたピークの177.7万件から2ヵ月連続の減少となった(図表2)。二戸以上の集合住宅が4月に62.4万件と2月の56.4万件から増加した一方、戸建てが4月は110万件と2月の121.3万件から減少しており、戸建ての回復に陰りがみられる。 もっとも、着工件数は依然として06年7月(173.7万件)以来の高水準を維持している。戸建てが07年6月(113.1万件)以来の水準となっている一方、集合住宅は86年7月(62.9万件)以来の水準となっている。

住宅着工件数の先行指標である住宅着工許可件数(季節調整済、年率換算)は22年4月が182.3万件と前月の187.9万件から減少した(図表3)。戸建てが110.9万件と2月の120.4万件から2ヵ月連続の減少となったほか、集合住宅も71.4万件と前月の71.6万件から減少した。

許可件数は21年12月につけた189.6万件のピークからは低下したものの、新型コロナの感染拡大以前との比較では06年6月(186.7万件)以来の高水準を維持している。戸建てが07年3月(114.7万件)以来、集合住宅が86年12月(71.9万件)以来の水準となっており、集合住宅の回復が顕著となっている。戸建てに比べて集合住宅が堅調となっている要因としては、戸建て住宅価格の高騰に伴い戸建てに比べて割安な集合住宅に需要がシフトしていることが考えられる。

(住宅価格)22年入り後に住宅価格の伸びが再加速

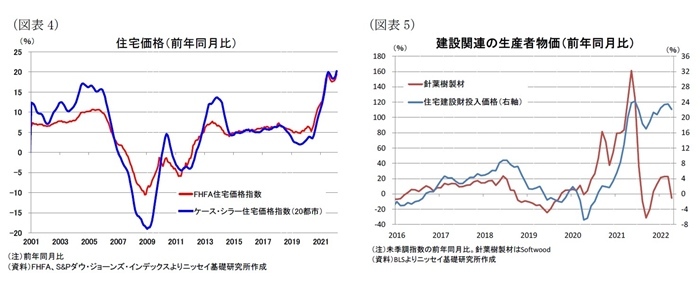

主要20都市の価格動向を示すケース・シラー住宅価格指数(前年同月比)は22年2月が+20.2%と01年の統計開始以来最高となった(図表4)。同指数は21年7月に+20.0%まで上昇した後は一時低下に転じていたが、21年11月から再び伸びが加速している。

また、全米規模の住宅価格動向を示す米国連邦住宅金融局(FHFA)の住宅価格指数(前年同月比)もケース・シラー住宅価格指数と同様の傾向を示しており、22年2月が+19.5%と91年の統計開始以来最高となった。

住宅価格は堅調な住宅需要を背景に新築、中古住宅の販売在庫が不足していることに加え、建材価格が上昇して建設コストが増加したことなどから20年秋口以降は伸びの加速が顕著となっていたが、建材価格のうち針葉樹製材価格がピークアウトしたこともあって、21年夏場以降は住宅価格の伸びに鈍化がみられていた。実際に針葉樹製材価格は21年5月の+161.35%から22年4月は▲5.5%と価格上昇に明確に歯止めがかかっている(図表5)。もっとも、針葉樹製材価格とは対照的に生産者物価における住宅建設財投入価格指数は供給制約の影響もあって2桁の上昇と高止まりしているほか、21年秋口以降は再び価格上昇に弾みがついており、足元の住宅価格の伸びが再加速している要因と考えられる。

(住宅ローン)住宅ローン金利の上昇に伴いローン申請件数は減少、住宅ローンの質改善は継続

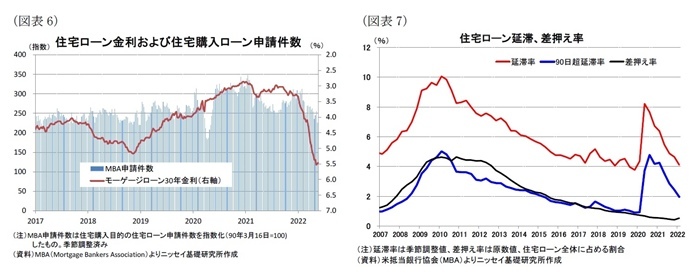

住宅ローン金利(30年)は20年12月に2.9%割れと史上最低水準に低下した後、足元(5月20日)では5.5%弱と09年6月以来の水準に上昇した(図表6)。とくに、22年入り後はFRBによる大幅な利上げ観測が強まったこともあって、年初からの上昇幅が2%近くに達しており、上昇に拍車がかかっている。

住宅ローン金利の大幅な上昇に伴って、米抵当銀行協会(MBA)が公表している住宅購入目的の住宅ローン申請件数(90年3月を100とする指数)は、足元が225と22年1月下旬につけた312のピークから▲28%の落ち込みとなっている。

一方、住宅ローンの延滞率は新型コロナの影響で失業率が大幅上昇したこともあって、20年4-6月期には8.22%と11年4-6月(8.44%)以来の水準に上昇したものの、その後は改善傾向が続いており、22年1-3月期は4.11%と新型コロナ感染拡大前の19年10-12月期(3.77%)以来の水準に低下した(図表7)。

また、差し押さえ率は米連邦政府が新型コロナ対策として政府系金融機関や政府機関が保証する住宅ローンについて、21年9月末を期限に返済猶予されたほか、21年7月末を期限に差し押さえが免除されていたことから、延滞率とは対照的に新型コロナの感染拡大以降も低下基調が持続していた。なお、これらの新型コロナ対策の期限切れに伴い、差し押さえ率の上昇が懸念されていたが、22年1-3月期は0.53%と前期からの上昇幅は0.11%に留まった。これは住宅価格の高騰を背景に、住宅ローンの借り手が住宅ローンの返済困難となった場合に、差し押さえではなく住宅の売却が可能となっていることを示している。

(新築、中古住宅販売)22年入り後に減少が鮮明、住宅販売在庫も増加の兆し

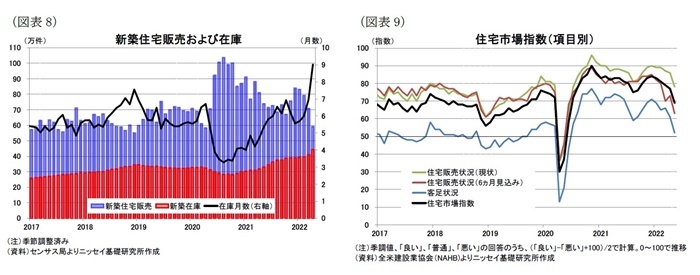

新築の戸建て販売件数(季節調整済、年率換算)は22年4月が59.1万件と21年12月の83.9万件から4ヵ月連続の減少となり、20年4月(58.2万件)以来の水準に低下した(図表8)。また、新築住宅販売在庫件数は44.4万件と、21年12月の38.9万件から4ヵ月連続の増加となっており、08年6月(45.1万件)以来の水準となった。さらに、販売件数との比較で示される販売月数も9.0ヵ月と4ヵ月連続で増加し、適性水準とされる6ヵ月を3ヵ月連続で上回ったほか、10年6月(9.3ヵ月)以来の水準となった。

一方、戸建て新築住宅に対する建設業者のセンチメントを示す住宅市場指数は22年5月が69と21年12月の84をピークに5ヵ月連続で低下となったほか、20年6月(58)以来の水準となった(図表9)。とくに、5月は前月から▲8ポイントの急落となり、20年4月(▲42ポイント)以来の低下幅となった。同統計を集計している全米建設業協会(NAHB)は5月の大幅な低下の要因として、金利の急速な上昇、原材料価格の2桁の上昇、継続的な住宅価格の上昇により、住宅取得能力の問題が拡大していることを指摘している。

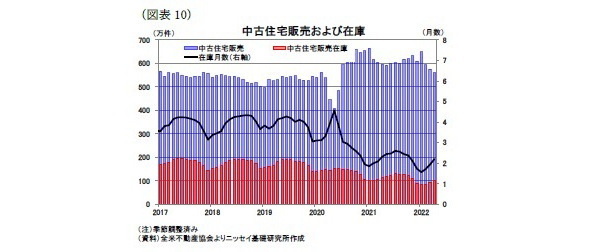

古住宅販売件数(季節調整済、年率換算)は22年4月が561万件となり、22年1月の649万件から4ヵ月連続で減少したほか、20年6月(484万件)以来の水準となった(図表10)。また、中古住宅販売在庫件数は103万件と2月の85万件から2ヵ月連続の増加となったほか、21年11月(111万件)以来の水準となった。さらに、中古住宅販売件数との比較で示される中古住宅販売在庫月数も4月は2.2ヵ月と統計開始以来最低となった22年1月の1.6ヵ月から3ヵ月連続の上昇となり、21年10月(2.4ヵ月)以来の水準に回復した。

このように、新築、中古住宅ともに住宅販売件数はこれまでの住宅価格の高騰に加えて、22年入り後は住宅ローン金利の大幅な上昇を受けて減少傾向が鮮明となっており、販売件数はいずれも新型コロナ感染拡大前の水準に低下している。一方、これまで住宅価格上昇の要因となっていた住宅販売在庫の不足については住宅販売件数の減少もあって、足元で改善する兆しがみられていることから、今後住宅価格の上昇ペースを抑える可能性がある。

今後の見通し

(住宅供給)緩やかな増加に留まる

前述のように住宅着工や許可件数は足元で減少している一方、建設中の住宅件数は22年4月が164.1万件と1970年の統計開始以来最高となった(図表11)。戸建てが81.5万件と06年11月(82.2万件)以来、集合住宅が74年5月(82.7万件)以来の水準となっている。このため、今後新築住宅の供給が急激に減少する可能性は低い。もっとも、建設中の住宅件数が史上最高となっている要因として、住宅建設コストの増加や労働力不足の問題も指摘されている。実際にNAHBによる建設業者を対象とした労働力不足に関する21年11月の調査では、熟練労働力が不足しているとの回答割合は76%に上り、97年の統計開始以来最高となった(図表12)。このため、建設計画が予定通りに進まず、建設中の住宅件数が積み上がってしまう可能性が指摘されている。

一方、今後の住宅供給を制約する要因として労働力不足に加えて、住宅用地の不足も指摘されている。前述のNAHBの調査では住宅用地の供給が「少ない」や「とても少ない」と回答した割合も76%と統計開始以来最高となった。NAHBはこれまでの建材価格の上昇や労働力不足に加えて、新たに住宅用地の確保が建設業者にとって課題となっていると指摘している。

このような状況を受けて、バイデン政権は5月16日に住宅費負担軽減のための住宅供給行動計画(*1)を発表した。同計画では低所得者向け住宅を建設したり改修したりする際の税負担の軽減に加え、州や地方政府に対して区画規制や土地利用規制を変更して戸建て用に限定していた地域に集合住宅の建設を可能とするような住宅用地拡大のための改革を求めるほか、建材不足などのサプライチェーン問題の解決に向けた民間部門との連携などにより、手頃な住宅供給の拡大を目指している。同計画では今後5年間で、米国内で150万戸と推計されている住宅不足の解消を目指すとしている。

もっとも、これらの政策の裏付けとなる予算措置について議会で合意できるか不透明となっており、政策の実効性については疑問符がついている。このため、建設コストの高止まりに加え、労働力や住宅用地の不足から住宅供給は今後増加したとしても緩やかな増加に留まろう。

*1:https://www.whitehouse.gov/briefing-room/statements-releases/2022/05/16/president-biden-announces-new-actions-to-ease-the-burden-of-housing-costs/

(住宅需要)住宅取得能力の低下から住宅需要は減退へ

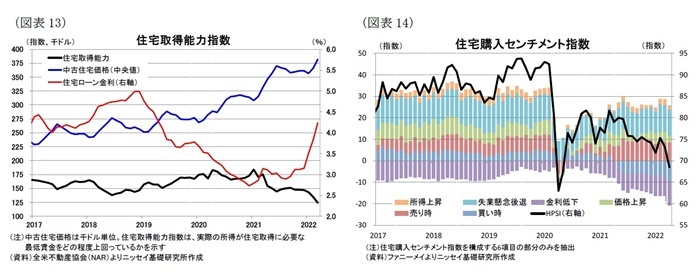

中古住宅を取得する際の住宅ローン返済額と所得を比べた住宅取得能力指数は22年3月が124.0と08年7月(121.7)以来の水準に悪化した(図表13)。同指数は21年1月の183.8をピークに中古住宅販売価格の上昇から低下基調となっていたが、22年以降は住宅ローン金利の上昇が加わり、低下が加速しており、中古住宅購入のハードルは上がっている。

また、連邦住宅抵当公庫(ファニーメイ)が公表している住宅購入センチメント指数は22年4月が68.5と2月の75.3から2ヵ月連続で低下し、20年5月(67.5)以来の水準となった(図表14)。内訳をみると、好調な労働市場や賃金上昇を反映して、「失業懸念後退」や「所得上昇」の項目が住宅購入指数を押し上げる一方、住宅価格や住宅ローン金利の上昇を反映して今が住宅購入に「適している」(19%)との回答から「適していない」(76%)との回答を引いた割合(「買い時」)が▲57%と11年の統計開始以来最低となったほか、住宅ローン金利が今後1年に「低下する」(18%)から「上昇する」(73%)を引いた割合(「金利低下」)も▲68%と過去最低となった。

このため、住宅価格や住宅ローン金利の上昇を背景とした住宅取得能力指数や住宅購入センチメント指数の大幅な低下は、今後住宅需要が減退する可能性が高いことを示唆している。

(まとめ)当面住宅市場は厳しい状況が継続

これまでみたように住宅市場は住宅価格の高騰に加え、22年以降は住宅ローン金利が大幅に上昇したことから、住宅販売件数の減少にみられるように住宅需要には陰りがみられる。一方、これまで住宅価格上昇の要因の一つとなっていた住宅販売在庫は増加が見込まれていることもあり、住宅価格の伸びは鈍化が見込まれる。もっとも、22年を通じてFRBによる政策金利の大幅な引き上げが見込まれる中、住宅ローン金利は今後も更なる上昇が見込まれるため、住宅価格の伸びが多少鈍化しても、住宅取得能力の低下基調は持続が予想される。このため、住宅市場を取り巻く環境は当面厳しい状況が続こう。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

窪谷 浩(くぼたに ひろし)

ニッセイ基礎研究所 経済研究部 主任研究員

【関連記事 ニッセイ基礎研究所より】

・米住宅着工・許可件数(2022年4月) ―― 着工、許可件数ともに戸建て住宅に減速の兆し

・2023年度予算教書 ―― 今後10年間で現行政策から1兆ドルの財政赤字削減方針を提示も、増税などの歳入増加策の実現可能性は低い

・米個人所得・消費支出(2022年4月) ―― 個人消費(前月比)は年初からの堅調な伸びが続いていることを確認

・米雇用統計(2022年4月) ―― 雇用の伸びは堅調を維持する一方、賃金の伸びには鈍化の兆し

・米FOMC(2022年5月) ―― 予想通り、政策金利を+0.5%引上げ、6月からのバランスシート縮小開始を決定